Weekly Recap – Week 26th

I. Money Flow

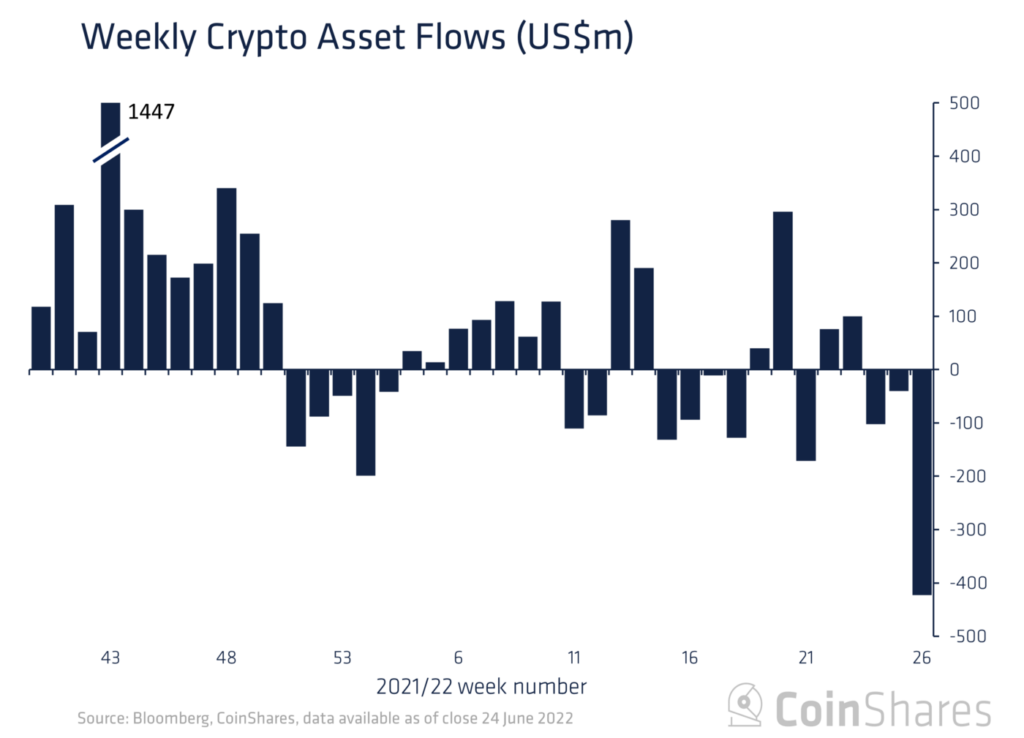

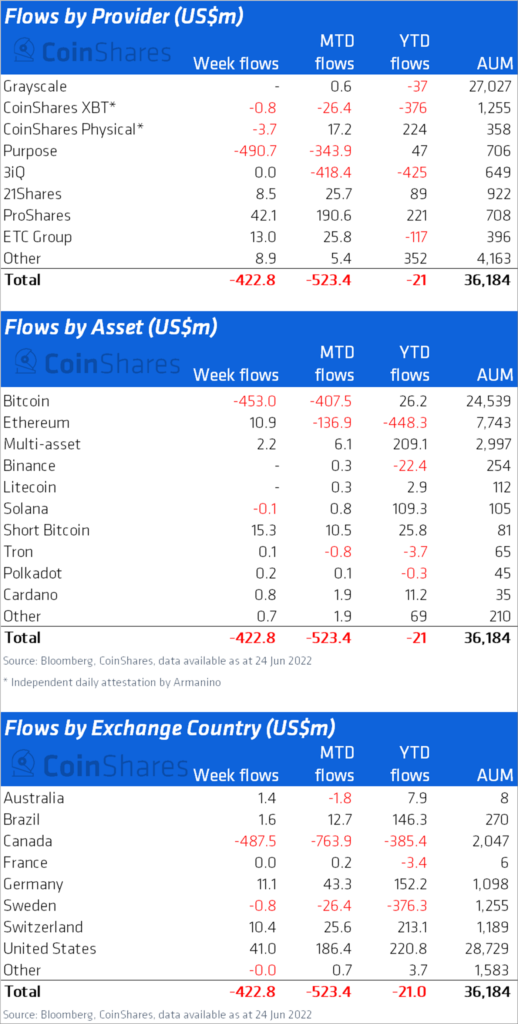

Tuần thứ 26/2022 thị trường Crypto chứng kiến outflow ( dòng vốn âm) tổng cộng là 423 triệu USD, đánh dấu mức outflow trong tuần lớn nhất từ trước đến nay.

Outflow xảy ra vào ngày 17/6 nhưng đã được report trong các số liệu của tuần trước do báo cáo giao dịch bị chậm và có khả năng đây là nguyên nhân gây ra sự sụt giảm của Bitcoin xuống còn 17.760 USD vào cuối tuần đó.

Các outflow chỉ tập trung vào Bitcoin, outflow của BTC trong tuần đạt tổng cộng 453 triệu USD.

Ethereum đã chứng kiến inflow tổng cộng 11 triệu USD, lần đầu tiên sau 11 tuần liên tiếp có dòng chảy ra.

II. Dữ liệu On-chain

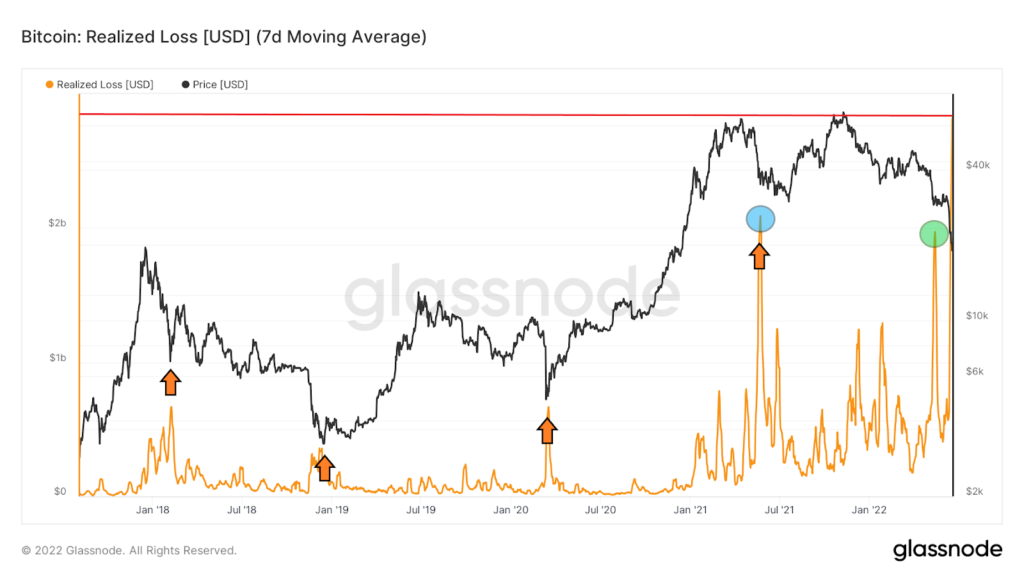

Realized Loss đạt đến ATH mới

Realized Loss là một chỉ báo on-chain đại diện cho tổng số lỗ (tính bằng USD) của tất cả các đồng tiền đã di chuyển có giá ở lần di chuyển cuối cùng cao hơn giá ở lần di chuyển hiện tại của chúng. Chỉ một tháng trước, Realized Loss báo hiệu một mức đáy sắp xảy ra đối với giá Bitcoin (vòng tròn màu xanh lá cây). Lý do cho điều này là do Realized Loss tăng mạnh trong thời gian BTC giảm từ 38,000 USD xuống còn 29,000 USD. Tại thời điểm đó, chỉ báo này đã tiếp cận mức ATH trước đó của nó, được thiết lập trong một đợt sụt giảm tương tự vào tháng 5/2021 (vòng tròn màu xanh lam).

Tuy nhiên, mức Realized Loss mà chúng ta đang thấy hôm nay ở mức cao hơn nhiều so với tất cả các mức lỗ của nhà đầu tư trước đó (đường màu đỏ). Đường trung bình động 7 ngày của chỉ báo này hiện đang ở mức cao nhất mọi thời đại là 2.831 tỷ USD. Đồng thời, chúng ta cần nhớ rằng các kết quả về Realized Loss cực cao trong lịch sử là tín hiệu của đáy cục bộ hoặc vĩ mô (mũi tên màu cam). Do đó, chúng thường bị theo sau bởi những đợt bật tăng mạnh.

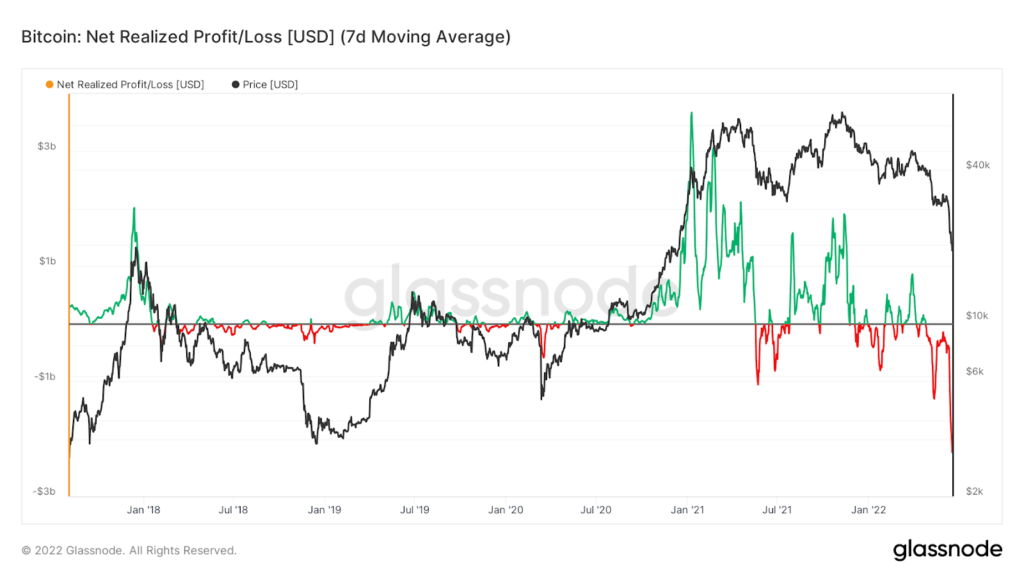

Net Realized Profit/Loss đạt ATL

Có một chỉ báo on-chain đáng nói nữa cũng cho thấy rằng Realized Loss ngày hôm nay đang ở mức cao nhất từ trước đến nay. Tỷ lệ lãi/lỗ ròng thực hiện của tất cả các đồng tiền đã chuyển được tính bằng chênh lệch giữa lãi thực hiện và lỗ đã thực hiện.

Ở đây một lần nữa, trong quan điểm dài hạn, chúng ta thấy rằng Lợi nhuận/Lỗ ròng thực hiện chưa bao giờ thấp hơn. Hiện tại, biểu đồ đạt mức thấp nhất mọi thời đại (ATL) là 2.199 tỷ USD. Tuy nhiên, lưu ý rằng tỷ lệ này một lần nữa thể hiện khoản lỗ thực tế tính bằng USD.

Lời kết

Với những biến động của thị trường trong tuần qua, các chỉ số on-chain được phân tích để rút ra những điểm tương đồng với các chu kỳ thị trường trước đó. Thông qua những chỉ số on-chain Bitcoin này sẽ giúp chúng ta xác định xem BTC đã chạm đáy hay vẫn nằm giữa thị trường gấu kéo dài? Dựa trên các dữ liệu lịch sử, những dữ liệu hiện tại vẫn cho chúng ta thấy thị trường đã đạt hoặc ít nhất là gần đạt đến mức đáy ở thời điểm hiện tại. Rất có thể, thị trường đang trong vùng tích lũy để chuẩn bị cho một đợt hồi trong tương lai.

Weekly Recap – Week 25th

I. Money Flow

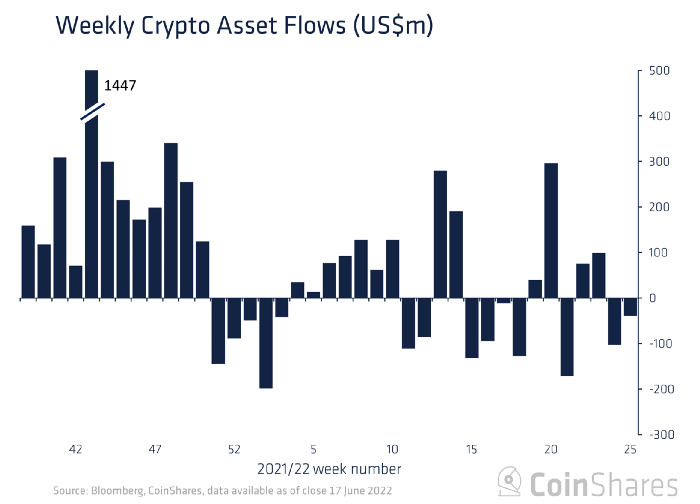

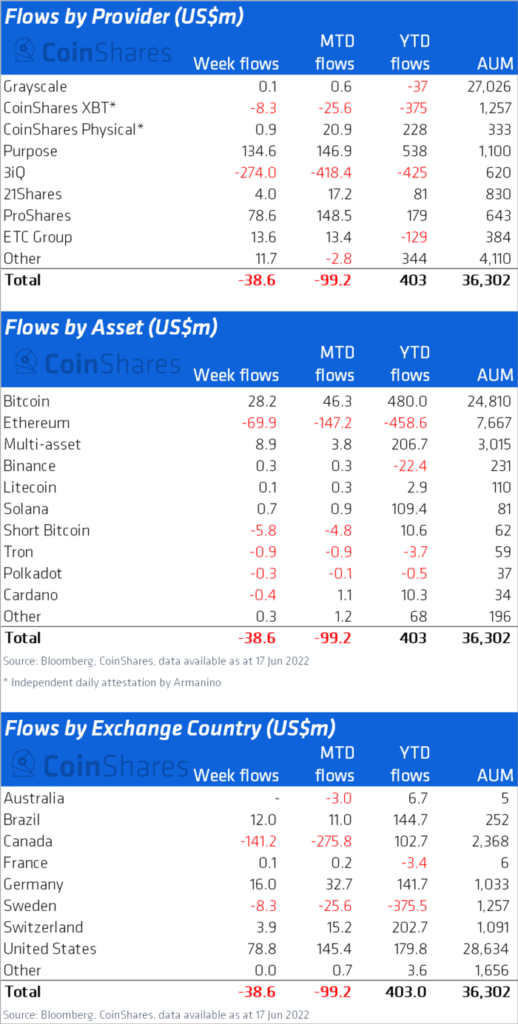

Tuần thứ 25/2022 thị trường Crypto chứng kiến outflow ( dòng vốn âm) tổng cộng là 39 triệu USD, đánh dấu tuần thứ 2 liên tiếp với dòng vốn âm. Tuy nhiên, bất chấp tâm lý tiêu cực gần đây, dòng tiền từ đầu năm đến nay vẫn dương ở mức 403 triệu USD.

Bitcoin đã chứng kiến dòng tiền tích cực đổ vào tổng cộng là 28 triệu USD, trong khi đó Ethereum tiếp tục bị ảnh hưởng với dòng tiền âm tổng trị giá 70 triệu USD vào tuần trước, tính đến thời điểm này ETH đã chứng kiến 11 tuần liên tiếp dòng tiền âm, nâng dòng tiền ra từ đầu năm đến nay lên 459 triệu USD.

II. Dữ liệu On-chain

Capitulation và đáy

Mayer Multiple (MM) là một bộ dao động được tính toán bằng cách lấy tỷ lệ giữa giá BTC và đường trung bình động 200 ngày (MA) của nó. Sau đó, chỉ báo Mayer Multiple (màu xanh lam) được tạo ra bằng cách lấy chênh lệch của giá BTC và MA 200 ngày. Bộ dao động 0.8 (xanh lục) và 2.4 (tím) được thêm vào biểu đồ để xác định đỉnh và đáy của thị trường. Phương pháp này chính xác hơn là chỉ sử dụng dữ liệu thô, đặc biệt là khi dự đoán đáy.

Bây giờ, MM đã đạt đến giá trị 0.55 (vòng tròn màu đỏ). Mức này thấp hơn một chút so với thời điểm tháng 3/2020 (vòng tròn màu đen) và tương tự với kết quả trong tháng 12/2018 (vòng tròn màu xanh lam). Vì vậy, nếu lịch sử trước đó được lặp lại, BTC sẽ sớm chạm đến hoặc đã chạm đáy.

MVRV Z-Score

Chỉ báo on-chain MVRV được định nghĩa là tỷ lệ giữa vốn hóa thị trường và mức vốn hóa thực tế. Giá trị cao hơn 1 cho thấy vốn hóa thị trường lớn hơn giá trị vốn hóa thực tế. Điểm số Z của MVRV sau đó sử dụng độ lệch chuẩn để chuẩn hóa các giá trị.

Về mặt lịch sử, các giá trị từ 7 đến 9 trùng với đỉnh chu kỳ thị trường, sẽ có giá trị dưới 0 với đáy. Chỉ số này đã giảm kể từ tháng 10/2021 và chuyển sang tiêu cực vào ngày 13/6/2022. Bên cạnh tháng 3/2020 (vòng tròn màu đen), những lần khác mà chỉ báo vượt qua vùng tiêu cực yêu cầu một đợt xả cuối cùng khác trước khi chạm đáy.

- Vào năm 2012, mức đáy đã đạt được hai tháng sau khi chỉ báo này lần đầu tiên chuyển sang vùng tiêu cực.

- Vào năm 2015, nó đã đạt được mười hai ngày sau khi chỉ báo lần đầu tiên chuyển sang vùng tiêu cực.

- Vào năm 2018, nó đã đạt được khoảng một tháng sau khi chỉ báo này lần đầu tiên chuyển sang vùng tiêu cực.

Reserve Risk

Reserve Risk là một chỉ báo on-chain BTC theo chu kỳ, đo lường lòng tin của những người nắm giữ dài hạn so với giá tài sản hiện tại. Khi lòng tin cao nhưng giá thấp, Reserve Risk cho giá trị thấp. Những thời điểm này trong lịch sử đã đưa ra những tín hiệu tích cực. Cụ thể:

- Các giá trị dưới 0.002 (màu xanh lá cây) được coi là cung cấp tỷ lệ rủi ro thuận lợi để có thể gặt hái được những lợi ích sau đó.

- Ngược lại, những con số trên 0.02 (màu đỏ) được coi là cung cấp rủi ro bất lợiđể có thể gặt hái được những lợi ích sau đó.

Trong suốt lịch sử giá của BTC, mọi đỉnh chu kỳ thị trường đều đã đạt đến trong khi Reserve Risk đạt trên 0.02. Ngược lại, mọi đáy đều đạt dưới 0.002.

- Reserve Risk vượt xuống dưới 0.002 vào ngày 20/1/2022 và đã giảm kể từ đó. Chỉ số này đạt mức thấp 0.001 vào ngày 16/6.

- Mức thấp hiện tại là giá trị thấp nhất đạt được kể từ năm 2015. Do đó, nó thấp hơn giá trị trong mức đáy của tháng 12/2018 (vòng tròn màu đen).

Vì vậy, theo chỉ báo này, có thể BTC đã tạo đáy.

Lời kết

Hầu hết các chỉ báo on-chain Bitcoin đều cho rằng giá Bitcoin ở thời điểm hiện tại đều đã có dấu hiệu tạo đáy hoặc sắp sửa hình thành đáy. Tuy nhiên, dựa theo những biến động gần đây của giá Bitcoin, có thể không phải lúc nào mọi thứ cũng tuân theo các chuyển động trong lịch sử.

Weekly Recap – Week 23th

I. Money Flow

Tuần thứ 23/2022 thị trường Crypto chứng kiến inflow ( dòng vốn dương) tổng cộng là 100 triệu USD, đánh dấu tuần thứ 2 liên tiếp với dòng vốn dương.

Bitcoin đã chứng kiến dòng tiền tích cực đổ vào tổng cộng là 126 triệu USD, nâng dòng vốn đầu tư của các quỹ tính từ đầu năm đến giờ lên đến 506 triệu USD.

Ethereum tiếp tục giảm với mức thấp hơn với tổng dòng tiền ra (outflow) là 32 triệu USD vào tuần trước, như vậy Ethereum đã có 9 tuần liên tiếp với dòng tiền âm, đưa dòng tiền ra từ đầu năm đến nay lên đến âm 357 triệu USD

II. Dữ liệu On-chain

Short time holder & Long time holder

Trong các thị trường uptrend, những người nắm giữ dài hạn (LTH) bán BTC của họ. Họ nhận ra lợi nhuận, giảm thiểu rủi ro và thường loại bỏ hầu hết tài sản của họ ở đỉnh của mùa uptrend. Ngược lại, những người nắm giữ ngắn hạn (STH), họ bán bớt BTC của mình trong downtrend, tạo điều kiện cho những LTH tích lũy thêm trong suốt giai đoạn này. Trong khi đó, vào thời điểm giá tăng, họ lại mua vào vì cho rằng xu hướng tăng sẽ tiếp tục. Họ có xu hướng tích lũy nhiều ở đỉnh điểm của thị trường bullrun thay vì tích lũy ở đáy trong mùa downtrend.

Tỷ lệ giữa STH và LTH cho chúng ta thấy một vài con số thú vị thông qua biểu đồ dưới đây. Nó là một biểu đồ về lượng cung luân chuyển được nắm giữ bởi những LTH và STH là lãi hay lỗ.

Trong các thị trường gấu trước đó vào năm 2014-2015 và 2018 và sự sụp đổ của năm 2020, việc đạt được vùng xanh có liên quan đến quá trình BTC chạm đáy. Vùng màu xanh lá cây nằm trong phạm vi 0.25-0.28 và ở vùng đó phần lớn nguồn cung của Bitcoin (hơn 70%) vẫn nằm trong tay những người nắm giữ dài hạn. Như vậy đây là dấu hiệu tốt cho Bitcoin khi chỉ báo này đã chạm đáy.

STH-LTH cost basis ratio

STH-LTH cost basis ratio được tính bằng tỷ số giữa giá thực tế (realized) của LTH và STH. Về mặt lịch sử, khi đường STH màu cam cắt bên dưới đường LTH màu xanh lá cây, STH-LTH cost basis ratio xác định các cơ hội tốt nhất để mua Bitcoin (các khu vực màu xanh lá cây và xanh lam). Trong tình hình thị trường hiện tại, với giá BTC gần 30,000 USD, hai đường vẫn chưa cắt nhau và STH-LTH cost basis ratio vẫn chưa giảm xuống mức thấp trong lịch sử. Điều này cho thấy rằng giá BTC cần có khả năng giảm xuống mức thấp hơn để lặp lại các điều kiện từ cuối các thị trường gấu trước đó.

Lời kết

Về cơ bản, phần lớn các chỉ số on-chain đều cho thấy rằng Bitcoin sẽ cần một đợt điều chỉnh nữa trước khi chạm mức đáy như trong các thời điểm lịch sử trước đó. Tuy nhiên, chúng ta cần lưu ý là ngữ cảnh ở các thời điểm trong lịch sử và hiện tại đã có nhiều thay đổi. Điều này có nghĩa là Bitcoin có khả năng sẽ tạo ra những diễn biến khác so với những gì mà nó đã thể hiện trong quá khứ. Do đó, các nhà đầu tư nên kết hợp với các diễn biến cũng như tin tức thị trường hiện tại để đưa ra những quyết định phù hợp nhất.

Weekly Recap – Week 22th

I. Money Flow

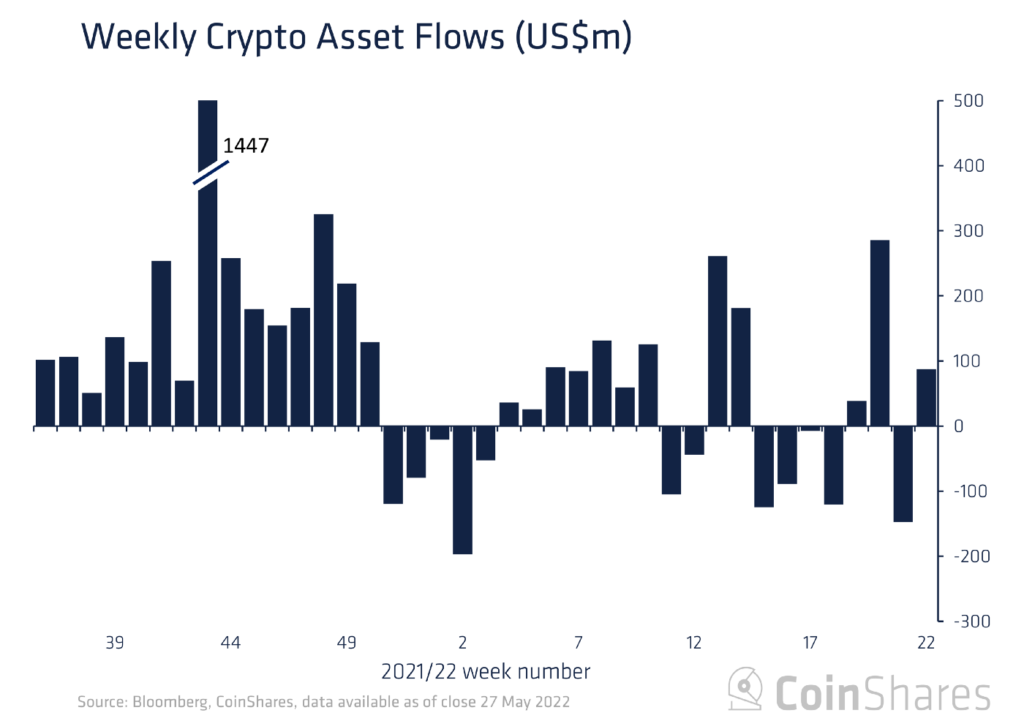

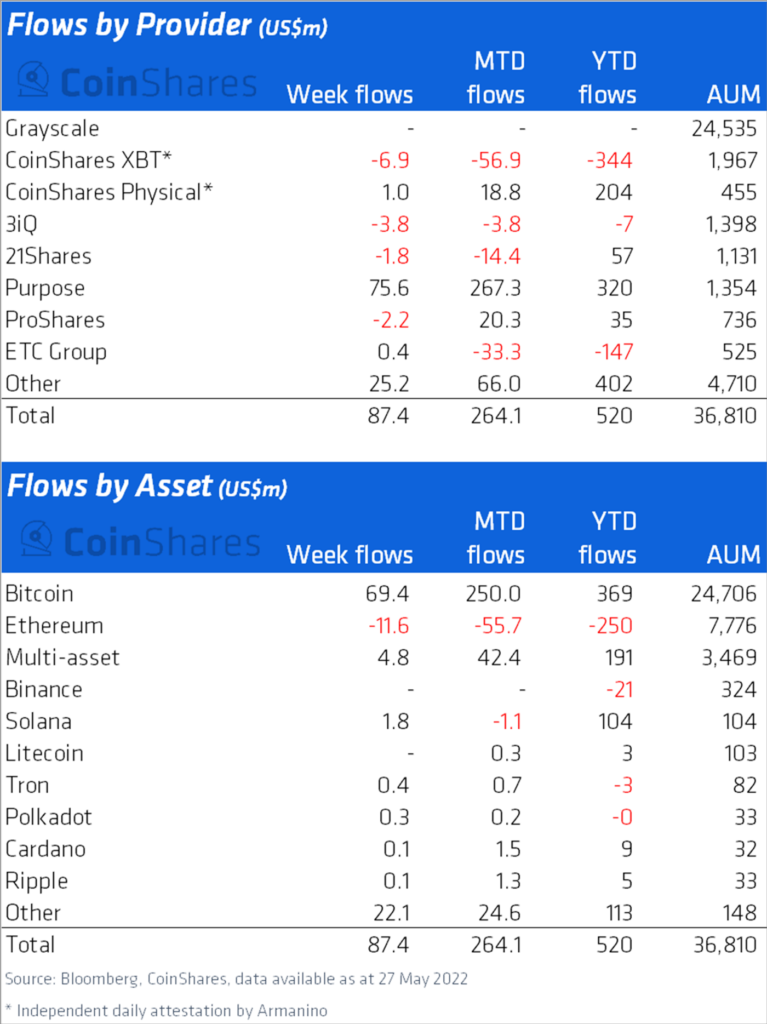

Tuần thứ 22/2022 thị trường Crypto chứng kiến inflow ( dòng vốn dương) tổng cộng là 87 triệu USD, đẩy dòng vốn vào của các quỹ tính từ đầu năm đến nay vừa vượt mốc nửa tỷ lên 520 triệu USD.

Theo khu vực, Bắc Mỹ chứng kiến dòng vốn vào đạt tổng cộng 72 triệu USD trong khi Châu Âu đạt 15,5 triệu USD, lần đầu tiên sau rất nhiều tháng chúng ta thấy có sự đồng thuận dòng tiền vào của cả 2 khu vực lớn này.

Bitcoin đã chứng kiến dòng tiền tích cực đổ vào tổng cộng là 69 triệu USD, nâng dòng vốn đầu tư của các quỹ tính từ đầu năm đến giờ lên đến 369 triệu USD.

Ethereum tiếp tục giảm với mức thấp hơn với tổng dòng tiền ra (outflow) là 11,6 triệu USD vào tuần trước, đưa dòng tiền ra từ đầu năm đến nay lên đến 250 triệu USD, điều này trái ngược hoàn toàn với hầu hết các altcoin khác.

Hầu hết các altcoin khác đều chứng kiến dòng tiền đổ vào, đáng chú ý nhất là Solana và Tron lần lượt ở mức 1,8 triệu USD và 0,4 triệu USD.

II. Dữ liệu On-chain

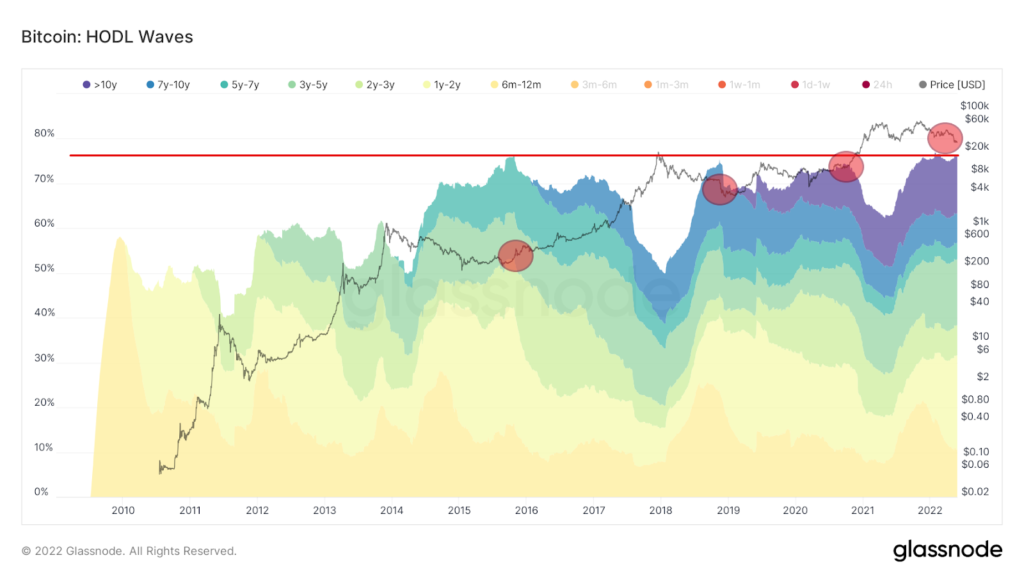

HODL Waves

HODL Waves là một chỉ báo on-chain xác định tỷ lệ các nhóm tuổi của Bitcoin (BTC) trên thị trường hiện nay. Mỗi dải màu hiển thị phần trăm nguồn cung BTC hiện có được chuyển lần cuối cùng trong một khoảng thời gian nhất định. Hiểu nôm na là thời gian người dùng lưu trữ Bitcoin trên thị trường càng lâu thì chúng sẽ được xếp vào các nhóm tuổi lâu năm và ngược lại. Độ lớn của từng nhóm tuổi đó sẽ cho thấy đối với phân khúc đó, có nhiều hay ít lượng Bitcoin mà các nhà đầu tư đang nắm giữ.

Lấy ví dụ, các dải màu từ vàng (6-12 tháng) đến tím (hơn 10 năm) minh họa cho nguồn cung BTC di chuyển lần cuối cách đây hơn 6 tháng. Do đó, phạm vi độ tuổi này thường có thể được sử dụng như một chỉ báo hiệu quả để ước tính hành vi của những người nắm giữ Bitcoin trong dài hạn. Theo định nghĩa, những người nắm giữ Bitcoin dài hạn là những người nắm giữ tối thiểu 155 ngày hoặc hơn 5 tháng một chút.

Trên biểu đồ HODL Waves dài hạn, chúng ta có thể thấy rằng kích thước của chúng ngày nay đang đạt gần mức cao nhất mọi thời đại (đường màu đỏ). Dựa theo dữ liệu lịch sử, trước đây đã có những tình huống mà một lượng lớn nguồn cung BTC như vậy không hoạt động trong hơn 6 tháng. Điều này tương quan với sự kết thúc của một thị trường giá xuống hoặc khoảng thời gian tích lũy trước khi có một chu kì tăng giá sắp tới (vòng tròn màu đỏ). Hãy xem hình dưới đây.

Một giả thuyết tương tự cũng được đưa ra bởi một biến thể khác của chỉ báo on-chain HODL Waves là Realized Cap HODL Waves. Chỉ báo on-chain này được tính khi chúng ta lấy realized market capitalization chia cho nguồn cung hiện tại. Nó cũng bao gồm các nhóm tuổi ngắn hạn và dài hạn của nguồn cung Bitcoin hoạt động gần đây.

Nếu chúng ta chỉ tính các sóng dài hạn (trên 6 tháng), chúng ta sẽ thấy được biểu đồ về mức tăng lớn của phạm vi này ở các mùa downtrend trong lịch sử. Các đỉnh sóng của phạm vi này đã đạt được vào cuối các chu kì downtrend dài hạn (mũi tên màu xanh lam) và trong thời điểm thị trường sụt giảm mạnh vào tháng 3/2020 (mũi tên màu xanh lá cây). Hãy xem hình dưới đây.

Realized Cap HODL Waves ở thời điểm hiện tại đã gần như ngang với đợt tháng 3/2020. Như vậy chúng ta hoàn toàn có thể kì vọng vào một chu kì tăng giá mạnh sắp tới.

Lời kết

Tỷ lệ nguồn cung của Bitcoin được nắm giữ dài hạn (trên 6 tháng) có dấu hiệu phình to hơn và đạt gần đến mức ATH. Như vậy, nó cho thấy những người nắm giữ dài hạn vẫn đang tiếp tục tích lũy và nắm giữ Bitcoin của mình. Nếu tỷ lệ này tiếp tục gia tăng, dựa theo dữ liệu lịch sử thì đây có thể là một trong những tác nhân giúp kết thúc thị trường giá xuống như hiện tại.