Tư duy xác suất

Những anh em mới vào thị trường Crypto thường tìm đến những người chơi lâu năm với hi vọng có được cái nhìn thấu đáo, nhận định chính xác về xu hướng của thị trường.

Vì vậy, trong bài này, mình sẽ chỉ cho anh em cách để nhìn thấy tương lai !

Nhìn thấy tương lai

Các trader lâu năm trong lĩnh vực tài chính biết rằng trading là một hoạt động giao dịch có kết quả xác suất. Tư duy xác suất về cơ bản chỉ là cố gắng ước tính khả năng một kết quả cụ thể trong tương lai trở thành hiện thực.

Theo hiểu biết của mình, việc nhìn thấy tương lai hiện tại là điều không thể. Thay vào đó, các traders phải dự đoán tương lai bằng cách nhìn thấy mọi khả năng có thể xảy ra.

Dù sao, để minh họa bằng thực tế chứ không phải tham chiếu Dr Strange trong phim của Marvel, chúng ta hãy quay ngược thời gian.

Dưới đây là biểu đồ 1D ETH/USDT trên sàn Binance vào ngày 19/5/2021:

Khi thị trường sụp đổ vào tháng 5 năm ngoái, phải mất 8 ngày để Ethereum đi từ mức đỉnh khoảng $4400 xuống dưới $1800.

Trong thời gian xảy ra cú crash này, nếu như là 1 trader có kinh nghiệm, họ sẽ xem xét bốn tình huống có thể xảy ra trong tương lai gần (diễn biến của đường giá vài tuần sau đó).

1. Thị trường đang trải qua một chu kỳ tăng trưởng/ suy thoái theo phong cách năm 2017 và mức đỉnh đã đến. Chúng ta có thể kì vọng một cú hồi tạo đỉnh thấp hơn tương tự như 2017.

2. Thị trường đang hạ nhiệt trước khi trải qua sóng tăng mạnh tiếp theo giống như 2013 và sẽ vượt đỉnh vào cuối năm.

3. Thị trường sẽ chỉ đi xuống và trải qua bear market thảm khốc chưa từng có.

4. Thị trường sẽ ngay lập tức phục hồi và tăng vọt lên mức đỉnh cũ rất nhanh chóng.

Tất nhiên, có những biến thể nhỏ của 4 trường hợp ở trên, cũng như các tình huống tiềm năng khác mà mình không muốn xem xét đến vì mình nghĩ rằng chúng quá khó xảy ra (ví dụ: sideway mãi mãi).

Sau khi tính toán tất cả những khả năng có thể xảy ra, các traders có kinh nghiệm sẽ đánh giá xác suất họ tin vào từng kịch bản.

- kịch bản 1 = 45%

- kịch bản 2 = 45%

- kịch bản 3 = 5%

- kịch bản 4 = 5%

Kịch bản 1 và 2 là các kết quả có khả năng xảy ra như nhau, đã từng xảy ra trong quá khứ, cho nên mỗi kịch bản là 45% và chúng cũng là hai kịch bản có khả năng xảy ra cao nhất, ngoài ra kịch bản 3 và 4 cũng có thể xảy ra, mỗi kịch bản này xác suất là 5% cho từng kịch bản.

Nếu anh em đánh giá giao dịch tốt nhất có thể làm cho mỗi tình huống ở trên, chúng khá đơn giản như sau:

1 – mua: mua mức thấp và bán ở đỉnh B

2 – mua: mua mức thấp và giữ mức cao mới

3 – bán: Crypto sẽ chết, bán và rời khỏi thị trường càng sớm càng tốt

4 – mua: mua ngay nếu ko sẽ lỡ sóng hồi mạnh.

Theo những ước tính này, mua là giao dịch tốt nhất trong 95% các trường hợp. Ước tính có 50% cơ hội đạt được mức cao mới, 45% cơ hội bán được thấp hơn một chút so với mức đỉnh cũ trước đó và trong khi đó bán hoặc cắt lỗ ngay lập tức chỉ chiếm 5%.

Cụ thể hơn:

45% cơ hội – tăng trưởng 80% PnL (mua xung quanh mức giá $2000 và bán ở đỉnh B khoảng $3600)

50% cơ hội kiếm được hơn 100% PnL (mua $2000 và bán ở mức cao mới, tức trên $4400)

5% cơ hội –20% PnL (mua $2000, thị trường đạt mức thấp mới, cắt lỗ ở mức dưới $1600)

Bây giờ giao dịch có vẻ đơn giản:

Mua ở mức $2000, đánh giá lại khi ETH đạt gần $3600 và bám sát kế hoạch thoát khỏi thị trường trong trường hợp thị trường đi xuống mức thấp mới. Có 95% kịch bản tạo ra ít nhất +80% TK. Chỉ 5% kịch bản mất -20% TK. Như vậy điều này có vẻ đáng để mạo hiểm.

Nếu như người chơi mới đang nắm giữ và vẫn chưa thoát ra trước khi xảy ra cú crash vào tháng 5/2021, họ vẫn có thể sử dụng thông tin và ước tính này để quyết định nắm giữ tiếp thay vì hoảng sợ cắt lỗ.

Làm thế nào để có thể ước tính xác suất của một kịch bản?

Một cách tốt để phỏng đoán các khả năng xảy ra trong tương lai là nhìn vào những gì đã xảy ra trong quá khứ. Sự đánh giá quá khứ về thị trường và tài sản có thể đưa ra những gợi ý về những gì có thể xảy ra trong tương lai. Trên thực tế quá khứ được tạo ra bởi một đám đông những người có tư duy tương tự nhau, tham lam khi giá lên, hoảng loạn khi giá xuống mạnh, và đều dễ xúc động và phi lý trí.

Thật không may là một sự sụp đổ đang đến rất gần !

Lịch sử thì luôn lặp lại !

Vào cuối mùa hè năm 1929, một nhà đầu tư nổi tiếng bất ngờ quyết định bán toàn bộ số cổ phiếu của mình.

Thị trường tăng đột biến, nhưng sau khi nhận được lời khuyên về chứng khoán từ một cậu bé đánh giày trẻ tuổi, nhà đầu tư đã quyết định giữ tiền của mình.

“Nếu cậu bé đánh giày đang đưa ra lời khuyên về chứng khoán,” ông nghĩ, “thì đã đến lúc phải ra khỏi thị trường.”

Nhà đầu tư nhận ra thị trường đã trở nên quá phổ biến và rủi ro cao, và nhờ vào trực giác đó, đã tránh được khủng hoảng.

Trong khi hàng nghìn người phá sản khi market sụp đổ , ông vẫn giữ nguyên vẹn tài sản của mình. Và khi mọi thứ trở nên thảm khốc, ông đã có thể mua một số tài sản ở mức thấp nhất, làm tăng tài sản của mình lên gấp 10 lần.

Ngày nay, gần một thế kỷ sau, khi dư âm của năm 1929 ngày càng lớn hơn, hành vi của nhà đầu tư đó, nếu không phải là một mô hình để noi theo, thì ít nhất một hành vi cần ghi nhớ.

Trong nhiều tháng nay, một số công ty tài chính nổi tiếng đã gợi ý về một sự điều chỉnh thị trường sắp tới.

Định giá cao, sự không chắc chắn về xu hướng đại dịch và các số liệu thống kê khác không có lợi cho một triển vọng khả quan.

Tệ hơn nữa, sự kết hợp của nợ quá mức, lãi suất gần bằng 0 và đầu cơ rầm rộ dường như là khúc dạo đầu cho thảm họa kinh tế.

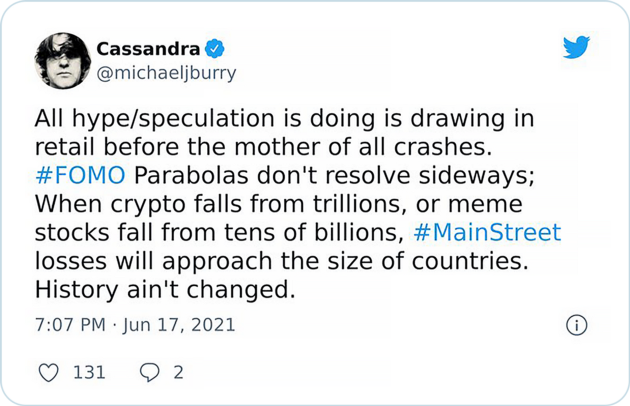

Hồi đầu năm, Michael Burry, nổi tiếng với việc dự đoán sự cố tín dụng dưới chuẩn năm 2008, đã nhiều lần gọi hiện tại là “Bong bóng đầu cơ lớn nhất mọi thời đại”.

Trong một tweet, sau đó đã bị xóa, Michael Burry đã viết:

Theo Jeremy Grantham, một nhà đầu tư huyền thoại ít được công chúng biết đến, Mỹ đang ở trong một bong bóng thường xảy ra vài thập kỷ một lần, có thể so sánh với bong bóng năm 1929 và 2000.

Trong một báo cáo, Cơ quan Thị trường và Chứng khoán Châu Âu tuyên bố rằng nợ cao, định giá quá cao tài sản và đầu cơ ngày càng tăng cho các khoản đầu tư rủi ro cao có thể dẫn đến một sự sụp đổ lớn trên thị trường tài chính.

Và theo Economist Intelligence Unit, một sự điều chỉnh mạnh của thị trường chứng khoán là rất có thể xảy ra vì điều kiện kinh tế hiện tại.

Khoảng một nửa số chiến lược gia Phố Wall cho rằng S&P 500 sẽ điều chỉnh 8-10%. Bank of America dự đoán rằng mức điều chỉnh này sẽ là 10%, trong khi Morgan Stanley dự đoán là 20%.

Trong số những thảm họa nghiêm trọng nhất, một số cảnh báo về sự sụp đổ 60% đến 66% , thêm vào đó là lợi nhuận âm tiềm năng trong 12–15 năm tới.

S&P 500 đã giảm 57% trong cuộc khủng hoảng năm 2008, 49% trong bong bóng dot-com đầu những năm 2000 và 34% trong giai đoạn COVID-19. Vì vậy, nếu những dự đoán bi quan nhất được chứng minh là đúng, thì dự đoán tiếp theo sẽ là thảm họa kinh tế nghiêm trọng nhất kể từ cuộc Đại Suy Thoái.

Một tình huống đáng báo động

Tất nhiên, những tuyên bố hùng hồn như vậy đòi hỏi một lý lẽ thuyết phục, ngay cả là khi chúng đến từ một người có dày dặn kinh nghiệm với thành tích dự đoán thị trường sụp đổ.

Và chắc chắn, điều đầu tiên quan trọng là định giá thị trường. Vào ngày 8 /11/2021, S&P 500 đạt mức cao nhất, lần đầu tiên chạm mức 4700.

Trong nhiều tháng, các lĩnh vực lớn của thị trường đã được định giá quá cao. Và xu hướng này có vẻ giống như trong các bong bóng trước đây. Các cổ phiếu công nghệ hóa ra được định giá cao nhất, với Tesla, Apple, Alphabet, Amazon, Microsoft và Facebook (nay là Meta) chiếm 25% chỉ số.

Với thị trường Crypto, đầu cơ xuất hiện thậm chí còn mạnh hơn rất nhiều. Thị trường đã có lúc vượt qua quy mô 3000 tỷ USD và một số tiền điện tử dường như được định giá quá cao, cá biệt một vài dự án đang có vốn hóa cao hơn một số công ty trong Fortune 500.

Những nhà đầu tư non trẻ

Nhìn vào quá khứ, định giá không phải là chỉ báo cảnh báo duy nhất. Theo Jeremy Grantham, dấu hiệu đáng tin cậy nhất của bong bóng trong giai đoạn cuối của nó là hành vi đầu cơ cuồng loạn – đặc biệt là của các cá nhân.

Và cho đến nay, lần đầu tiên trong thị trường tăng giá kéo dài 10 năm, dài nhất trong lịch sử này, mức đầu cơ đã đạt mức cao kỷ lục. Kể từ khi đại dịch bắt đầu, một lượng người mua mới đã tràn ngập thị trường, và tâm lý nhà đầu tư về cơ bản là tăng kể từ cuối tháng 3/2020, khi thị trường chạm mức thấp nhất.

Chỉ riêng trong tháng 1/2021, sáu triệu người Mỹ đã cài đặt một ứng dụng giao dịch. Và trong vài tháng đầu năm 2021, các nhà đầu tư nhỏ lẻ đã tạo ra khối lượng giao dịch nhiều hơn các hedge funds cộng lại.

Mọi người đang mua cổ phiếu và Crypto bằng nợ

Một dấu hiệu xấu khác, xét theo mức thị trường ngày nay là số tiền được vay để mua cổ phiếu: Nợ ký quỹ.

Về cơ bản, mọi người dựa vào các khoản vay để đặt cược vào các mã cổ phiếu hơn mức họ có thể với số vốn của họ nhằm tối đa hóa lợi nhuận.

Tuy nhiên, điều này ngoài việc gây rủi ro cao cho các nhà đầu tư ngay từ đầu, thông thường có những hậu quả tiêu cực đối với thị trường chứng khoán khi mức của nó đã tăng lên đáng kể.

Hiện tại, cùng với sự tăng vọt của thị trường chứng khoán, nợ ký quỹ đã tăng đột biến.

Kể từ mức thấp nhất vào tháng 3/2020, nợ ký quỹ đã tăng 71% so với cùng kỳ năm ngoái. Và từ đó đến nay, nó đã gần như tăng gấp đôi từ 479 tỷ USD lên 935 tỷ USD.

Lần cuối cùng nợ ký quỹ tăng với tốc độ tương tự là vào năm 2000 và 2007, ngay trước khi bong bóng dot-com vỡ và sự cố tín dụng dưới chuẩn 2008.

Các chỉ số khác

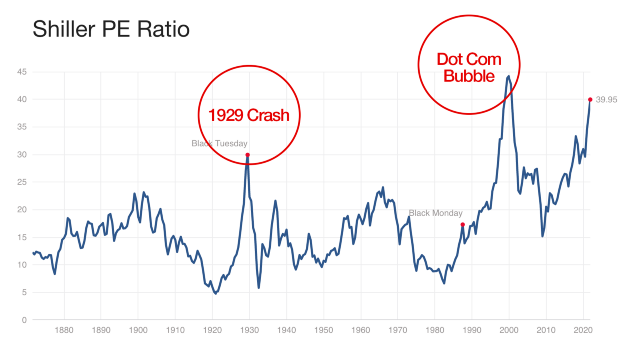

Một cảnh báo quan trọng cũng đến từ tỷ lệ Giá / Thu nhập (chỉ số PE) của Schiller, gần với mức cao nhất trong lịch sử.

Chỉ báo này đang tiến gần đến mức 40. Và trong lịch sử, với giá trị ở mức 30 hoặc cao hơn, S&P 500 đã giảm từ 20 đến 89%.

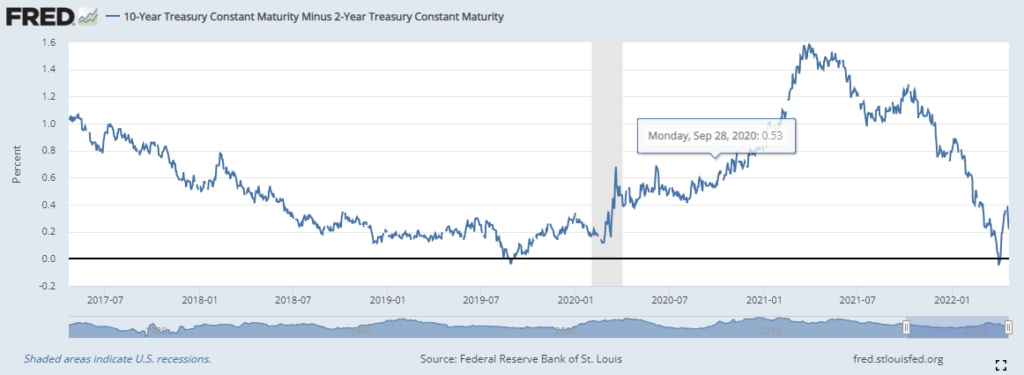

Tiếp theo, đường cong giữa lợi suất ngắn hạn (chu kì 2 năm) và dài hạn (chu kì 10 năm) của trái phiếu kho bạc đã đảo ngược từ cuối tháng 3/2022. Và điều này thường cảnh báo về một nguy cơ suy thoái kinh tế.

Nếu lợi suất ngắn hạn trở nên cao hơn lợi suất dài hạn, thì đó sẽ là một chỉ báo rõ ràng về suy thoái. Trên thực tế, mỗi lần xảy ra sự đảo ngược đều hình thành một cuộc suy thoái, và điều này đã đúng trong 5 thập kỷ qua: bảy lần gần đây nhất nó xảy ra, một cuộc suy thoái xảy ra ngay sau đó.

Có thể thấy lần gần nhất xả ra vào tháng 8/2019, và chỉ nửa năm sau đó là thảm họa kinh tế vào đầu 2020.

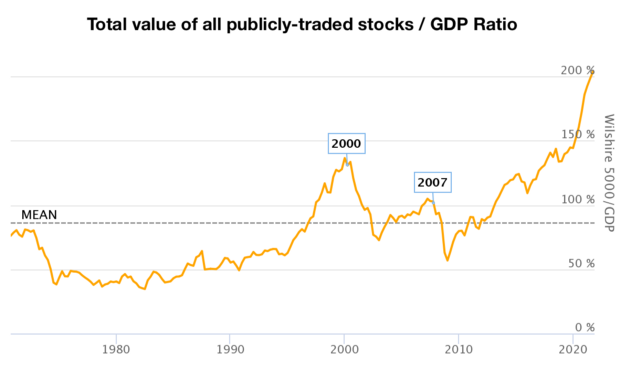

Thứ ba, chỉ số của Warren Buffett, đo lường tỷ lệ vốn hóa trên GDP, hiện đang cao hơn so với giai đoạn 1999-2000.

Trong quá khứ, Buffett đã nói rằng sự gia tăng của chỉ số này là một dấu hiệu cảnh báo đáng kể về sự sụp đổ của thị trường trong tương lai. Và Buffett cũng đã từng ca ngợi : “có lẽ chỉ số này là thước đo duy nhất tốt nhất để xác định giá trị tại bất kỳ thời điểm nào”.

Cuối cùng, tỷ lệ nợ trên GDP của Mỹ đã đạt mức kỷ lục. Và số nợ cao trong quá khứ là dấu hiệu của mọi cuộc khủng hoảng tài chính.

Lạm Phát

Trên khắp thế giới, giá cả đang tăng với tốc độ chóng mặt.

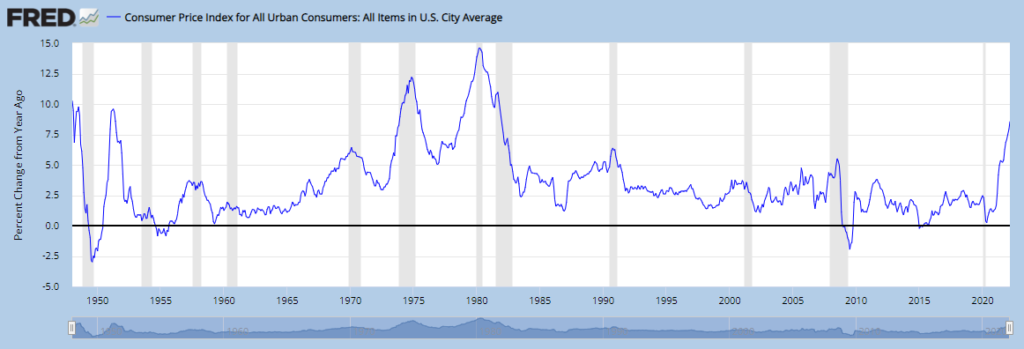

Chỉ số giá tiêu dùng ở Mỹ tăng 5,4% so với cùng kỳ năm ngoái vào tháng 9 và 6,2% đáng báo động vào tháng 10, đạt mức tăng trưởng cao nhất trong 30 năm.

Mức tăng mà Bộ trưởng Tài chính Janet Yellen dự kiến sẽ tiếp tục tăng trong nửa đầu năm 2022 – do ảnh hưởng của đại dịch dẫn đến thiếu hụt chuỗi cung ứng.

Trong lịch sử, tác động của lạm phát lên thị trường chứng khoán không phải lúc nào cũng là tuyến tính. Tuy nhiên, điều đáng lo ngại là thời kỳ lạm phát cao có liên quan đến thời điểm bất ổn của thị trường.

Hai lần gần đây nhất lạm phát đạt 5% và 6%, Mỹ lần lượt chịu cuộc khủng hoảng tài chính năm 2008 và trước thềm cuộc suy thoái đầu những năm 1990.

Thách thức và cơ hội

Dự đoán chính xác thời điểm bong bóng sẽ vỡ không bao giờ là điều dễ dàng. Grantham đã dự đoán trước rất rõ về cuộc khủng hoảng năm 2000, nhưng phải mất gần ba năm nó mới xảy ra.

Năm 1997, Grantham đã bán đa số các cổ phiếu và giữ nguyên trong ba năm để theo dõi thị trường tiếp tục tăng. Grantham đã mất một nửa danh mục đầu tư, nhưng cuối cùng, ông đã bù đắp được phần lớn chi phí cơ hội của mình trong đợt sụt giảm sau đó.

Chính sách thắt chặt lãi suất sẽ khiến cổ phiếu kém hấp dẫn hơn do kỳ vọng tăng trưởng giảm, thúc đẩy các nhà đầu tư hướng tới các khoản đầu tư phòng thủ hơn. Và điều này, cùng với các khía cạnh đã được đề cập, có thể âm thầm gây ra sự suy thoái trên thị trường tài chính.

Tuy nhiên, không ai hiểu rõ hơn những nhà đầu tư dày dạn kinh nghiệm rằng sự đổ vỡ trong thị trường tài chính là thời điểm tuyệt vời để trở nên giàu có hơn và là nơi tạo ra những vận may lớn.

Các nhà đầu tư như Dan Pena, người sáng lập tập đoàn đầu tư The Guthrie Group, đang giữ phần lớn tài sản có thể đầu tư của bằng tiền mặt để đề phòng sự điều chỉnh và lên kế hoạch đầu tư khi cuộc đại suy thoái xảy ra. Một số công ty tài chính và phi tài chính trong S&P 500 cũng đang chuẩn bị theo cách tương tự. Warren Buffett của Berkshire Hathaway cũng đã tích lũy được hơn 140 tỷ USD tiền mặt và chỉ mua ba cổ phiếu trong quý 2/2021.

Lời kết

Mặc dù thị trường sụp đổ sẽ là một thảm họa đối với hầu hết mọi người, nhưng nó chắc chắn sẽ là một cơ hội hiệu quả cho các nhà đầu tư khôn ngoan.

Kể từ tháng 3/2020, đầu cơ đã nở rộ nhờ điều kiện kinh tế thay đổi, nhưng nó sẽ không kết thúc tốt đẹp đối với nhiều người khi bong bóng vỡ. Định giá càng cao, các nhà đầu tư càng nên tích trữ tiền, bởi nếu không, sớm muộn gì họ cũng sẽ hối hận vì đã không thoát khỏi thị trường sớm hơn !

STEPN – dự án move-to-earn đột phá trên Binance Launchpad

Giao diện website của STEPN: www.stepn.com

STEPN là gì?

STEPN là một Web3 lifestyle app được xây dựng trên hệ sinh thái Solana và cho ra mắt bản Beta đầu tiên vào ngày 20/12/2021. Dự án tập trung xây dựng hướng đến thị trường GameFi và thế giới ảo Metaverse.

Hứa hẹn sẽ mang đến một làn sóng mới cho cho mô hình GameFi, STEPN lấy cảm hứng từ việc đi bộ tập thể dục hằng ngày và là mô hình Mobile NFT Game Move2Earn đầu tiên trên thế giới. Đúng như tên gọi của mô hình dự án, điểm khiến cho STEPN trở nên đặc biệt là anh em có thể vừa đi bộ tập thể dục, vừa nhận các token của dự án để mint thành NFT Sneaker hoặc swap sang stablecoins.

Điểm nổi bật

STEPN đã tạo nên bước đột phá mới cho thị trường GameFi khi khởi xướng nên mô hình M2E (Move-to-Earn) và trở thành winner của Solana Ignition Hackathon Gaming Track. Vào ngày 14/12/2021, STEPN cũng đã có một chương trình Airdrop NFT Sneakers với độ hiếm từ #00001 đến #10000 trên STEPN Discord Channel, dành cho các user đã tham gia chương trình Hourly Quiz của dự án.

Vào ngày 2/3/2022, Binance Launchpad đã thông báo về việc GMT token sẽ được mở bán theo cơ chế đăng ký Launchpad. Số dư BNB của anh em sẽ được hệ thống ghi nhận trong vòng 7 ngày, bắt đầu từ 7:00 ngày 2/3/2022 (theo giờ Việt Nam) đến 7:00 ngày 9/3/2022 (theo giờ Việt Nam). Đây là tin vui cho cộng đồng fan ủng hộ dự án và cũng là bước đà cho lộ trình phát triển sau này của STEPN.

Dự án tập trung hướng đến việc nâng cao sức khoẻ và đời sống, khuyến khích mọi người tham gia lối sống lành mạnh hơn thông qua việc sử dụng token để làm động lực và đưa mọi người vào thế giới Web3.

Lợi ích khi nắm giữ token

STEPN sẽ phát hành hai loại native token là GMT và GST:

GMT token

- Là đồng token quản trị của dự án.

- Có thể nhận GMT bằng cách chạy bộ hoặc tham gia các hoạt động trong game.

- Được sử dụng để phân phối các lợi ích của game và các hoạt động có level cao trong game như thay đổi tên Sneakers và nâng cấp level.

- Có thể dùng để đổi sang USDC (chỉ khi Sneaker đạt level 30).

GST token

- Là đồng đa chức năng của dự án.

- Có thể nhận GST bằng cách chạy bộ hoặc tham gia các hoạt động trong game.

- Dùng để sửa chữa, mở khoá, khởi động, nâng cấp & đúc các Sneakers, nâng cấp các vật phẩm đá quý.

- Có thể dùng để đổi sang USDC.

Cơ chế burn token

Ngoài ra, STEPN còn có cơ chế Burn (đốt token) để giảm lượng lượng lưu thông của GMT và GST token, thông qua các hoạt động như: Sneaker Repair, Sneaker Unlock/Reset, Customisation Fee, Level Up Sneaker, Sneaker Minting, Upgrade Gems.

Tính đến ngày 2/3/2022, tổng cung và tổng số token được phân bổ cho Binance Launchpad của GMT token lần lượt là 6,000,000,000 và 420,000,000 GMT (7% của tổng cung). Giá mở bán token: 1 GMT = 0,01 USD (giá tính theo BNB sẽ được thông báo trước ngày mở bán).

Thông tin chi tiết về STEPN Token (GMT và GST)

Key metrics

GMT Token

- Token Name: Green Metaverse Token

- Ticker: GMT

- Blockchain: Solana

- Token Standard: SPL

- Contract: 7i5KKsX2weiTkry7jA4ZwSuXGhs5eJBEjY8vVxR4pfRx

- Token Type: Governance

- Total Supply: 6,000,000,000

- Circulating Supply: (đang cập nhật)

GST Token

- Token Name: Green Satoshi Token

- Ticker: GST

- Blockchain: Solana

- Token Standard: SPL

- Contract: AFbX8oGjGpmVFywbVouvhQSRmiW2aR1mohfahi4Y2AdB

- Token Type: Utility

- Total Supply: Unlimited

- Circulating Supply: 6,344,460.00 GST

Token Allocation

- Move & Earn: 30%

- Ecosystem: 30%

- Private Sale: 16.3%

- Team: 14.2%

- Public Sale: 7%

- Advisory: 2.5%

Mọi người có thể tìm hiểu thêm về dự án qua các đường dẫn bên dưới nhé

CBDC – CENTRAL BANK DIGITAL CURRENCY LÀ GÌ?

Central Bank Digital Currency (CBDC) Gần đây cụm từ CBDC ngày càng được nhắc đến nhiều, đặc biệt sau khi Trung Quốc – Nền kinh tế hàng đầu thế gới đang thử nghiệm và airdrop số tiền tương đương 6 triệu Dolla để triển khai tại Thâm Quyến và Tô Châu. Trước đó là sự phát hành chính thức của Sand dollar tại Bahamas hay Dcash tại Đông Caribe đã tạo tiền đề để thúc đẩy sự phát triển của hình thái tiền tệ mới này. Ngay tại Việt Nam, Thủ tướng chính phủ cũng đã ra quyết định số 942 ngày 15/06/2021, giao cho Ngân hàng Nhà nước nghiên cứu, xây dựng và thí điểm tiền ảo dựa trên công nghệ Blockchain mở đầu cho quá trình nghiên cứu và phát triển CBDC tại Việt Nam để bắt kịp với xu hướng toàn cầu.

Central Bank Digital Currency là gì? Hiểu một cách đơn giản thì CBDC là một dạng tiền kỹ thuật số của chính phủ, đóng vai trò như một token của đơn vị tiền tệ quốc gia. Giống như tiền pháp định (ví dụ: USD, Yên Nhật, Nhân dân tệ), CBDC nhận được sự ủng hộ hoàn toàn của chính phủ khác với đa số các đồng tiền điện tử hiện tại. Có thể tạm thời hình dung nó như đồng Tether nhưng người phát hành là NHNN của các nước. Nó vừa mang tính chất của tiền pháp định vừa mang tính chất của token trên Blockchain. Tuy nhiên giữa Stable coin, CBDC và tiền số trong tài khoản ngân hàng cũng có những điểm khác nhau cơ bản.

- Stablecoin Tính đễn thời điểm hiện tại ta có hơn 60 stablecoin với vốn hóa thị trường vượt hơn 130 tỷ USD. Các đồng tiền hàng đầu thường được sử dụng như USDT, USDC, BUSD, DAI, UST và TUSD chiếm hơn 96% tổng vốn hóa thị trường stablecoin.

Không giống như CBDC, stablecoin chỉ được chống lưng bởi đồng tiền đại diện hoặc hỗn hợp tiền tệ và tài sản khác. Các nhà phát hành USDT từng tuyên bố rằng họ có một khoản dự trữ để mỗi USDT đều được phát hành theo tỷ lệ 1: 1. Tuy nhiên, lập trường này giờ đã chuyển sang dự trữ tiền tệ truyền thống và các loại tài sản tương đương tiền, và đôi khi còn có các khoản phải thu từ các khoản vay của bên thứ ba. Còn CBDC được phát hành bởi Ngân hàng nhà nước và dưới sự quản lý của nhà nước

- Tiền số trong Tài khoản ngân hàng

Số tiền bạn có với ngân hàng thường không phải là tiền pháp định. Một đô la trong tài khoản ngân hàng của bạn không giống như một tờ đô la trong tay bạn. Ngân hàng hứa sẽ cung cấp cho bạn một đồng đô la vật chất theo yêu cầu của bạn. Ngân hàng có trách nhiệm thực hiện những yêu cầu đó. Thông thường, một ngân hàng không có vấn đề gì trong việc thực hiện lời hứa đó, do đó ranh giới giữa tiền của bạn trong tài khoản và tiền mặt thực tế bị mờ đi. Nhưng nếu ngân hàng ngừng hoạt động và phá sản, thì sự khác nhau này tạo nên sự khác biệt hoàn toàn.

Bởi vì bạn không nắm giữ một đồng tiền pháp định trong tài khoản séc của mình mà chỉ có “lời hứa của ngân hàng”, do đó, nếu ngân hàng không tồn tại nữa, bạn không thể đòi bất kỳ ai thực hiện yêu cầu của mình, và bạn sẽ mất tiền. Điều tồi tệ hơn nữa là nếu có đủ số người nghĩ rằng ngân hàng của họ có thể gặp vấn đề về khả năng thanh toán, họ sẽ rút tiền ra để tránh bị mất mát. Nếu có quá nhiều khách hàng của một ngân hàng làm điều đó – được gọi là “chạy ngân hàng” – thì khả năng thanh toán của ngân hàng đó sẽ giảm thêm và có thể dẫn đến sự sụp đổ của ngân hàng.

Còn với CBDC thì số tiền bạn nắm giữ trong ví là tiền pháp định được phát hành và quản lý trực tiếp bởi NH nhà nước.

Ưu và nhược điểm của CBDC

- Ưu điểm

Mặc dù nhìn chung hầu hết các chính phủ đều tỏ thái độ nghi ngờ về tiền điện tử. Nhưng lợi ích mà chúng đem lại khi áp dụng để tạo ra CBDC có thể vô cùng to lớn, bao gồm tăng trưởng kinh tế, hiệu quả về mặt tài chính, giao dịch và phát triển công nghệ. Sau đây là các lợi ích chính:

Tính đảm bảo: vì CBDC có tư cách là tiền pháp định và không phải là trách nhiệm pháp lý của ngân hàng, bạn sẽ không phải dựa vào khả năng thanh toán của ngân hàng. Tiền của bạn sẽ được an toàn.

Đơn giản và hiệu quả trong giao dịch: Việc thanh toán sẽ được giao dịch trực tiếp từ người nhận tới người gửi mà không phải thông qua các ngân hàng hoặc tổ chức tài chính trung gian. Qua đó giảm bớt chi phí và nhân lực cần thiết. Giảm số giao dịch lỗi và giúp giao dịch xuyên biên giới trở nên nhanh và rẻ hơn.

Tác động tài chính: Ngân hàng Trung ương có một cách trực tiếp hơn nhiều để thực hiện một trong những nhiệm vụ chính của mình: đảm bảo ổn định tài chính. Chính sách tiền tệ có thể luân chuyển nhanh chóng và thông suốt hơn thông qua các CBDC.

Giảm thiểu chi phí vận hành tài chính: Chi phí quản lý và chuyển tiền mặt cao và công nghệ này có thể giảm chi phí.

Truy cập dễ dàng, an toàn: Những người không dùng ngân hàng có thể truy cập dễ dàng hơn và an toàn hơn vào tiền trên điện thoại của họ.

Tăng tính cạnh tranh: Các công ty tư nhân sẽ cần cạnh tranh để đáp ứng các tiêu chuẩn minh bạch và hạn chế hoạt động bất hợp pháp.

Ngăn chặn tội phạm: Khi chủ động thiết kế ra CBDC, chính phủ sẽ dễ dàng theo dõi được hoạt động của dòng tiền do khiến mọi giao dịch trở nên minh bạch. Từ đó giúp ngăn chặn hay đảo ngược các hoạt động phạm tội như trốn thuế, rửa tiền, trộm cắp hay mua bán chất cấm. Hơn nữa khi kiểm soát được DBDC, việc trả lại tiền cho nạn nhân bị mất tiền sẽ trở nên đơn giản.

- Nhược điểm

Ảnh hưởng đến hệ thống Ngân hàng – đầu tàu kinh tế hiện tại: Người dân có thể rút quá nhiều tiền ra khỏi ngân hàng cùng một lúc và mua CBDC, gây ra sự sụp đổ hệ thống ngân hàng.

Lo ngại về tình riêng tư: Tập trung hóa thông qua chính phủ một hệ thống được tạo ra dành cho quyền riêng tư có thể gây phản ứng dữ dội từ người dùng và hình thành rủi ro an ninh mạng.

Các hệ thống chưa hoàn toàn đảm bảo: Các quy trình quản lý của chúng ta chưa được cập nhật để đối phó với các hình thái tiền tệ mới.

Cuộc đua về CBDC giữa các nước

Chetan Ahya, nhà kinh tế học tại Morgan Stanley, cho biết trong một báo cáo nói rằng: “Một động thái giới thiệu tiền tệ kỹ thuật số của ngân hàng trung ương (CBDC) có thể phá vỡ hệ thống tài chính”. Báo cáo này cũng chỉ ra các ngân hàng trung ương đang nỗ lực tìm hiểu về Blockchain, Theo khảo sát, có tới 86% ngân hàng trung ương trên thế giới đang tìm hiểu các loại tiền kỹ thuật số”. Một cuộc khảo sát khác năm 2020 từ Bank for International Settlements chỉ ra hầu hết ngân hàng trung ương trên thế giới đã nghiên cứu về tiền kỹ thuật số, mặc dù chỉ có 14% số ngân hàng đã thực sự thử nghiệm hoặc đang trong quá trình phát triển.

Dẫn đầu về cuộc đua CBDC là đồng nhân dân tệ kỹ thuật số (Digital RMB) của Trung Quốc khi đã bắt đầu thử nghiệm phân phát CBDC cho người dân. Trung Quốc cũng là nền kinh tế lớn đầu tiên phát hành tiền điện tử.

Ngân hàng Trung ương Anh đã từng có một cuộc thảo luận về một đồng tiền ngân hàng blockchain trong bài phát biểu tháng 9 năm 2015 bởi nhà kinh tế học Andrew G. Haldane, về cách thức có thể thực hiện lãi suất âm. Một bài phát biểu khác vào tháng 3 năm 2016 của Ben Broadbent, Phó thống đốc chính sách tiền tệ, lần đầu tiên sử dụng cụm từ “tiền tệ kỹ thuật số của ngân hàng trung ương” có nguồn cảm hứng trực tiếp từ Bitcoin.

Các ngân hàng trung ương Thụy Điển đã thiết kế thuật toán đồng thuận “e-krona” trong tháng 11 năm 2016 và bắt đầu thử nghiệm chúng trong năm 2020.

Tháng 11 năm 2017, ngân hàng trung ương của Uruguay đã thử nghiệm phát hành đồng peso kỹ thuật số.

Cựu thống đốc Miguel Angel Fernandez Ordoñez của Ngân hàng Trung ương Tây Ban Nha đã kêu gọi giới thiệu đồng euro kỹ thuật số, nhưng Ngân hàng Trung ương Châu Âu (ECB) cho đến nay vẫn bác bỏ. Tuy nhiên, vào tháng 12 năm 2019, Ngân hàng Trung ương Châu Âu tuyên bố rằng “ECB cũng sẽ tiếp tục đánh giá chi phí và lợi ích của việc phát hành tiền tệ kỹ thuật số của ngân hàng trung ương (CBDC).

Vào ngày 2 tháng 10 năm 2020, Ngân hàng Trung ương Châu Âu vẫn xuất bản một báo cáo về đồng euro kỹ thuật số được đề xuất và bắt đầu thử nghiệm để xem xét giá trị của việc đúc ra một loại tiền tệ kỹ thuật số của ngân hàng trung ương. Dựa trên kết quả thử nghiệm, ECB sẽ quyết định theo đuổi hay từ bỏ kế hoạch phát hành đồng euro kỹ thuật số vào giữa năm 2021.

Vào tháng 5 năm 2021, Dự án Đô la kỹ thuật số đã lên kế hoạch khởi động năm chương trình thử nghiệm, thử nghiệm khả năng sử dụng tiền tệ kỹ thuật số của ngân hàng trung ương ở Hoa Kỳ.

Ngân hàng Thanh toán Quốc tế đã công bố một báo cáo vào tháng 12 năm 2020 cho rằng đến tháng 4 năm 2021, sẽ có ít nhất 80 ngân hàng trung ương trên khắp thế giới xem xét khả năng tạo ra một loại tiền kỹ thuật số.

*** Liệu rằng có các mục đích nào khác sau CBDC

Mọi giao dịch của bạn đều bị kiểm soát. Chuyển/ nhận tiền hay bạn hay mua hàng gì? Mua ở đâu? Mua của ai?.. đều được thể hiện rất rõ ràng

Bạn có bao nhiêu tiền? Bạn chuyển khoản cho ai đều được ghi lại và minh bạch…

Tính tập trung: CBDC đang đi ngược lại tính phi tập trung của hiện tại (DeFi). Mọi nỗ lực phi tập trung có thể bị xoá sổ khi quyền phát hành và quản lý đều nằm trong tay nhà nước. Bạn có hỏi tại sao Satoshi Nakamoto chưa một lần xuất hiện. Vì nếu biết Bitcoin nằm trong tay một ai đó, nó còn sự hấp dẫn không?

Lũng đoạn, xâm lược về kinh tế: Nền kinh tế hàng đầu thế giới – Trung Quốc đang trong giai đoạn cuối cùng để triển khai CBDC, vậy về mặt âm mưu có thể kể đến những điều gì:

Sự quản lý của nhà nước: Đồng tiền CBDC được Nhà nước phát hành và quản lý, người dùng của nó không được tự do như các đồng tiền điện tử khác như ETH hay BTC. Hiện tại vấn đề quyền cá nhân đang gặp những rắc rối nghiêm trọng, liệu rằng nó có tạo nên một làn sóng phản đối khi.

Giảm sự phụ thuộc vào các ví điện tử: Ở Trung Quốc hầu như không còn tồn tại việc thanh toán bằng tiền mặt. Mà chỉ cần thủ sẵn một chiếc điện thoại cài app Alipay hay WeChat Pay và kết nối với tài khoản ngân hàng, thì người dân có thể thanh toán cho mọi thứ. Vì vậy CBDC có thể là một giải pháp cân bằng kéo khỏi sự ảnh hưởng của các tập đoàn như Alibaba hay Tencent

Xâm lược kinh tế, đẩy mạnh sự phụ thuộc: Đồng CBDC của Trung Quốc liệu rằng chú trọng phát triển trong nước? Nước Thương mại điện tử như hiện nay, nếu CBDC phát triển, bạn hoàn toàn có thể dùng CBDC thanh toán trên các trang thương mại điện tử bán sĩ bán lẻ của TQ với ưu đãi và hàng được chuyển đến tận nhà mà không/giảm tối thiểu các khâu trung gian. Kết hợp với các “Chợ đen” thì bạn hoàn toàn có thể đổi từ tiền Lào, Tiền Việt sang CBDC của TQ. Việc mua bán hàng hoá như vậy sẽ cực kỳ nguy hiểm với các nước đang phát triển.

Hãy chờ xem, liệu CBDC có thực sự phát triển đúng hướng như kỳ vọng.